はじめに

事業を運営するうえで、資金繰りは避けて通れない課題です。そんな中、近年注目を集めているのが「ファクタリング」という資金調達手法です。銀行融資に比べてスピーディーで、審査も通りやすいことから、特に中小企業や個人事業主に選ばれています。

しかし、メリットばかりが注目されがちなファクタリングにも注意すべきデメリットが存在します。本記事では、**「ファクタリング デメリット」**というキーワードで徹底的に掘り下げ、利用前に知っておくべきポイントを解説していきます。

ファクタリングとは?基本をおさらい

まずは、ファクタリングの基本を簡単に振り返りましょう。

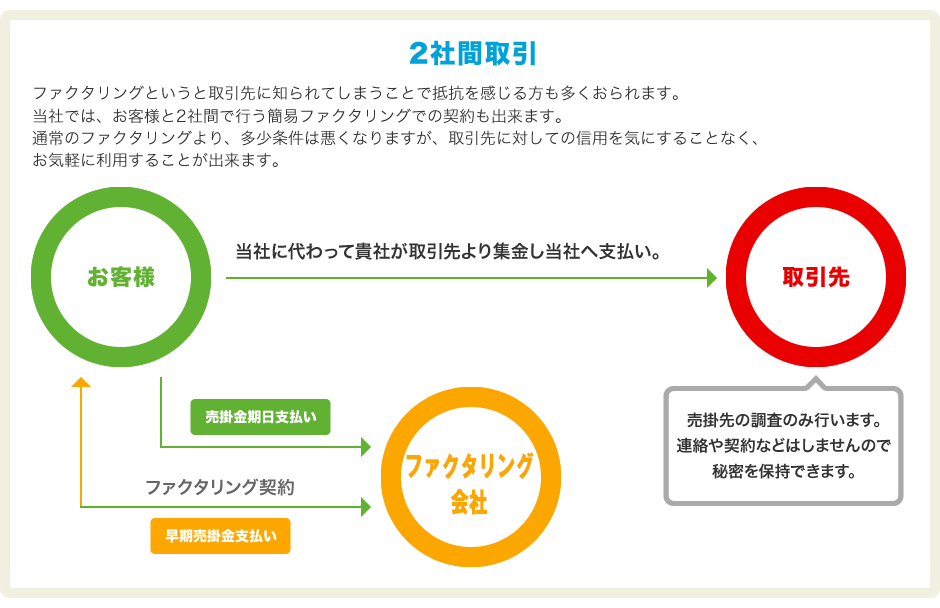

ファクタリングとは、企業が保有する売掛債権(請求書)をファクタリング会社に売却することで現金化するサービスです。大きく分けて以下の2種類があります。

- 2社間ファクタリング:利用者とファクタリング会社の2社で完結。取引先に知られずに資金調達できる。

3社間ファクタリング:利用者・取引先・ファクタリング会社の3者が関与。手数料が低めで信頼性が高い。

どちらの方式も、銀行融資と異なり返済の必要がないため、キャッシュフローの改善に効果的です。

ファクタリングの主なメリット

本題に入る前に、よく知られているファクタリングのメリットを確認しておきましょう。

- 即日〜数日で資金化可能

- 審査が通りやすい

- 赤字・税金滞納でも利用可能

- 借入ではないため信用情報に傷がつかない

こうした利点から、多くの事業者に利用されています。

ファクタリングのデメリット6選

それでは本題の「ファクタリングのデメリット」を1つずつ詳しく見ていきましょう。

1. 手数料が高い場合がある

ファクタリング最大のデメリットは手数料の高さです。特に2社間ファクタリングでは、手数料が**10%〜30%**になることもあります。

手数料が高くなる要因:

- 取引先の信用力が低い

- 債権の回収までの期間が長い

- ファクタリング会社がリスクを感じている

【注意点】

高い手数料を支払った結果、「資金調達したはずなのに資金が足りない」という事態になりかねません。

2. 信頼性に乏しい業者の存在

急増するファクタリング需要に伴い、中には違法に近い営業を行う業者やヤミ金まがいの業者も存在します。

見極めポイント:

- 手数料の表示が曖昧

- 審査なし・即日・無条件を過剰に強調

- 契約書の内容が不明瞭

【対策】

金融庁に登録された事業者、もしくは実績・口コミのある会社を選びましょう。

3. 長期利用には向いていない

ファクタリングは短期的な資金ショートの補填には効果的ですが、継続的な資金調達手段としては非効率です。

その理由は:

- 手数料の積み重ねが経営を圧迫する

- 債権が無くなれば調達手段も消滅

- 業績改善に繋がらない可能性も

【改善策】

経営の根本課題(売上・利益構造)を見直しつつ、銀行融資など他の手段と組み合わせることが重要です。

4. 取引先との関係悪化のリスク(3社間の場合)

3社間ファクタリングでは、売掛先企業にファクタリングの事実を通知する必要があります。これが以下のような問題を引き起こすことがあります。

- 「資金繰りに困っているのでは?」と不信感を持たれる

- 継続取引に悪影響を及ぼす可能性

【注意】

取引先との関係性が重要なビジネスモデル(下請け、フリーランスなど)の場合、2社間を選ぶ方が安全なケースもあります。

5. 審査に通らないケースもある

「審査が甘い」とされるファクタリングですが、すべての案件が通るわけではありません。

審査で見られる主なポイント:

- 売掛先の信用情報(倒産リスクなど)

- 売掛金の回収期間

- 債権の証明書類の正確性

【実例】

売掛先が赤字・支払い遅延常習の場合、取引自体がNGとなることも。

6. 事業モデルがファクタリングに不向きな場合がある

ファクタリングは売掛金が存在することが前提です。つまり、以下のような業態には不向きです。

- BtoCビジネス(個人向け販売)

- 飲食店・小売店(現金取引中心)

- ネットショップ(即時決済が主)

このような場合は、ビジネスローンやクラウドファンディングなどの資金調達手段を検討すべきでしょう。

- Q1. ファクタリングの手数料は具体的にどのくらいですか?

-

A. 手数料はファクタリングの種類によって異なります。一般的に、

- 2社間ファクタリング:10〜30%

- 3社間ファクタリング:1〜10%

が相場です。手数料は取引先の信用力、売掛金の額・回収期間などで変動します。

- ファクタリングを使うと取引先にバレますか?

-

A. 2社間ファクタリングであれば、取引先に通知する必要がなく、バレにくいのが特徴です。ただし、3社間ファクタリングでは通知が必要になるため、関係悪化のリスクがあります。

- 銀行融資と比べてどちらが有利ですか?

-

ファクタリングは「即時性・審査の柔軟さ」で有利ですが、コスト(手数料)が高い点がデメリットです。一方、銀行融資は金利が低い代わりに審査が厳しく、時間もかかります。状況に応じた使い分けが重要です。

- ファクタリング会社はどうやって選べばよいですか?

-

以下の点を確認しましょう:

- 実績や取引件数が豊富か

- 手数料体系が明確か

- 金融庁への届出や適切なライセンスがあるか

- 利用者の口コミ・評判が良いか

信頼できる会社選びは、ファクタリングの成功に直結します。

- 個人事業主でも利用できますか?

-

はい、利用可能です。近年は個人事業主向けファクタリングも増えており、フリーランスや小規模事業者でも利用しやすくなっています。ただし、事業実態や請求書の証明力が重視される点には注意が必要です。

- ファクタリングの利用履歴は信用情報に影響しますか?

-

基本的に、ファクタリングは「売買契約」であり、「借入」ではないため信用情報には登録されません。ただし、悪質業者による**事実上の貸付(違法融資)**は信用情報や法的リスクを伴う可能性があります。

ファクタリングはあくまで「選択肢の一つ」

ファクタリングは確かに便利でスピーディーな資金調達手段ですが、メリットとデメリットを理解したうえで活用することが重要です。

以下のようなケースには特におすすめできます。

- 入金サイクルが長く、急な支払いに困っている

- 銀行融資が難しいが一時的な資金が必要

- 売掛先は信頼できるがキャッシュが足りない

しかし、「毎月ファクタリングを使っている」ような状態では、資金繰りそのものを見直すべきタイミングです。

まとめ:デメリットを把握して賢く活用しよう

ファクタリングのデメリットを正しく把握しておくことは、事業運営におけるリスク回避に直結します。手数料の高さや悪質業者の存在、信用問題などのリスクを理解し、信頼できる業者を選び、適切な場面で使うことが成功の鍵です。

ファクタリングは決して「悪」ではありません。むしろ、正しい使い方をすれば非常に効果的な資金調達ツールです。重要なのは、情報を正しく理解し、自社の状況に合った方法を選ぶことです。