プロが厳選した30社から

更に8社を厳選

法人企業が求めるサービスと個人事業主の方が求めるサービスを独自に調査

弊社が提携しているファクタリング企業のサービスとお客様が資金調達に求めるサービスを

徹底的に照らし合わせをいたしました

資金調達を考えている方に本当に必要な

厳選に厳選を重ねたファクタリング企業をご紹介いたします

法人向けファクタリング業社

TOP5

株式会社エスコム

資金調達の相談ならエスコム

最短即日で対応可能!!

資金化日数 Good! 最短即日 * 関西圏なら即日面談も可

手数料 5%~12%

特徴 Good!資金繰りの改善率92.4%・電子契約に対応で資金化までがスムーズ

メリット

関西・特に大阪を中心にファクタリング事業を展開していますが、日本全国に対応しているファクタリング企業です。エスコムは資金化までの対応が非常に早く、基本即日の資金化に対応しており、急な資金繰りに追われていることが多いファクタリング利用者の強い味方です。

関西圏の企業であれば更に対応は高速となりますので特に関西圏の企業が多く利用しています。

素早い対応の割に手数料が高くなるといったこともなく手数料は平均7.4%と業界平均を下回っています。

審査通過率も90%以上となっており利用しやすいファクタリング企業といえます。

デメリット

エスコムはスピード感もあり手数料も業界平均を下回ってますが、基本的に法人専門のファクタリング企業なので個人事業主はよほど信用性の高い債権でない限り利用はできない可能性が高いです。

また買取り上限額が1億円までとなっているので、それ以上の買取りが希望の場合は要相談となりスピード資金化の恩恵を受けることは難しいです。

株式会社ネクストワン

どんな企業にもおすすめ・全てのクオリティが最高峰

資金化日数 Good! 最短即日

手数料 Good!5%~10%

特徴 Good!手数料が業界最安水準・金融業出身の質の高いスタッフが多数在籍

メリット

ネクストワンの手数料は安いと評判です。サイト上の手数料の表記は他のファクタリング業社とそれほど差はありませんが、複数のファクタリング業社を利用した方の感想では結果的に1〜2割程度、他社よりも安く利用できたケースが多いです。

当サイトの集計でも他社からの乗り換え事例数・乗り換え満足度ともにNO1です。

利用後の評判も良く、日本全国対応可能で、対応可能業種も、建設業・運送業・人材派遣業・介護関係など多種多様に対応しています。

そして大きな強みとしては、元銀行員、元ノンバンク社員など様々な金融業界経験者が在籍しており、経営や資金繰りなどの相談にも無料で乗ってくれる企業です。

デメリット

手数料の安さや対応面では定評がありますが、その代わりに独自の審査基準を儲けているようで、債権の内容が良くない場合は他社よりも厳しい審査となる傾向があります。

そのため本当に資金調達を急いでいるケースでの利用には適さないかもしれません。

とはいえ申し込みの当日に資金提供を受けている企業も多数ありますので、1時間後に資金が必要などのケースでない限り、あまり気にする必要はないでしょう。

株式会社三共サービス

長年の実績ありファクタリング企業大手・安心重視ならここ

資金化日数 2日~3日

手数料 Good! 3%~10%

特徴 Good!ファクタリング業界の超老舗・丁寧な審査で低価格を実現

メリット

設立が2001年の老舗企業です。ファクタリングが日本に普及し始めたころからサービス提供をしており、豊富な経験、実績を持つスタッフが対応してくれるので安心感がありますね。

初めてのファクタリングでどの企業がいいのか悩んでいる、何社ともやり取りしている時間がないけど信頼できるところに頼みたいとお考えの方は三共サービスに相談すれば間違いありません。

デメリット

三共サービスは最短即日で資金調達が可能ですが、審査時・契約時に必要な書類が多いようです。

通帳、身分証、決算書2期分、請求書、契約時には印鑑証明、会社謄本、納税証明書などが必要になるようです。

逆に言えば書類さえしっかり提出できればすぐに審査結果は出してくれるので、事前に用意しておくといいでしょう。用意できたものから順番に送って、審査を進めておくというのも1つの手です。

株式会社トップ・マネジメント

請求書発行前でも資金化が可能

資金化日数 最短即日

手数料 3.5%~12.5%

特徴 請求書以外でも対応が可能

メリット

トップ・マネジメントは独自のサービスを多数展開しております。なかでも助成金申請とファクタリングを同時にスタート出来るサービスである『ゼロファク』はファクタリング業界初の公的資金調達支援プログラムのようです。

通常の2社間ファクタリング・3社間ファクタリングのファクタリング手数料が最大で10%も優遇され、助成金受給までに掛かる月額顧問料もタダになるので助成金を獲得したい方、キ ャッシュローを改善したい方は問合せしてみてもいいと思います。

デメリット

個人事業主にも対応しており、最短即日対応も可能ですが、土日祝日は休みとなっているようです。

また債権譲渡登記も原則必要となりますので、その点を気にされる場合は注意が必要です。

トラスト・コーポレーション

九州・福岡エリアのファクタリングならここ

資金化日数 翌日以降

手数料 2%~上限不明

特徴 九州・福岡エリアの企業におすすめ

メリット

有限会社トラスト・コーポレーションは屋号である『ファクタリング福岡』の通り福岡・九州エリアに特化したファクタリング会社です。

主なファクタリング会社が東京や大阪に集中しておりますので、九州エリアの経営者様にとっては利用しやすいと思います。

また、九州エリア特化ではありますが日本全国に対応しています。

デメリット

公式ホームページを確認したところ、手数料は2%~とありましたが上限の記載はありませんでした。ファクタリングサービスは債権の内容や審査の状況次第で手数料が変動するため、契約前にしっかり確認しておきましょう。

個人向けファクタリング業社

TOP3

PAYTODAY

オンラインで契約完結できる

資金化日数 最短即日

手数料 1%~9.5%

特徴 AI審査で資金調達までが簡潔です!

メリット

PAYTODAYはAIによる審査を行っております。

その為審査は全てWEB上で完結するため迅速な対応、またコストを抑えた資金調達が可能です。

ファクタリングを断られがちな開業間もない事業者様にも対応しております。

デメリット

AI審査には、スピード感などのメリットがありますがデメリットもあります。通常の対面契約をするファクタリングとは違い、提出した書類で審査結果が出てしまうので対面契約型で審査に通るものも、AI審査だと通らないといったケースもありますのでご注意ください。

株式会社ラボル

365日24時間 振り込みに対応

資金化日数 Good!最短60分

手数料 10%

特徴 独立直後、新規の取引先でも対応

メリット

株式会社ラボルはフリーランス・個人事業主向けにファクタリングサービスを行っている会社です。

買取価格の下限は1万円~となっております。

ほとんどのファクタリング会社がラボルより高い下限を設定しているので少額の買取を希望している場合はぴったりです。

また手数料は10%固定となっておりますので、審査が終わるまで手数料が分からなかったり契約時に初めて手数料を教えてもらえた、といったことはありません。

デメリット

メリットで手数料10%固定という点を挙げましたが、場合によってはデメリットになる場合もあります。例えば、同じファクタリング会社を繰り返し利用しているとその利用実績がファクタリング会社からの信用となり手数料を下げてもらえる場合がありファクタリング企業によっては5%程度の手数料で利用できるケースもあります。

MSFJ株式会社

審査通過率90%以上フリーランスの強い味方

資金化日数 Good!最短60分

手数料 3%~10%

特徴 手数料、業界最安水準!

メリット

株式会社MSFJは法人向けにもファクタリングサービスを提供しておりますが、個人事業主・フリーランス向けのプランにも力をいれております。

オンライン対応や即日入金はもちろん、手数料を低めに設定されております。

デメリット

買取り可能額については10万円~500万円と幅が狭く設定してあります。継続利用し信用を重ねる事によって限度を超えた利用が出来るケースもありますが、500万円以上の利用を検討している方は他社を検討した方が無難かもしれません。

よくある質問

Qこのサービスの利用でどのようなメリットがありますか?

A金融機関・ファクタリング企業元社員のスタッフが厳選した優良企業から、あなたに合わせたファクタリングサービスを提供する業社をご紹介できます。

Q無料で利用できますか?

A完全無料でご利用いただけます。仲介手数料や紹介料など一切費用はかかりませんので、お気軽にご利用ください。

Q掲載企業が信用できるか不安です

A全て当社スタッフによる調査をクリアした優良企業のみを掲載していますので、安心してご利用いただけます。

Qどの企業がうちに合っているのかわかりません

Aぜひをご利用ください。皆様の経営状況に合わせた企業をご紹介できます。

Qファクタリングは赤字でも利用できますか?

A赤字でも利用可能です。赤字決済以外でも債務超過、税金滞納など経営状態に関わらず売掛債権があればファクタリングで資金化できるケースがほとんどです。

ファクタリングについて

ファクタリングって何?

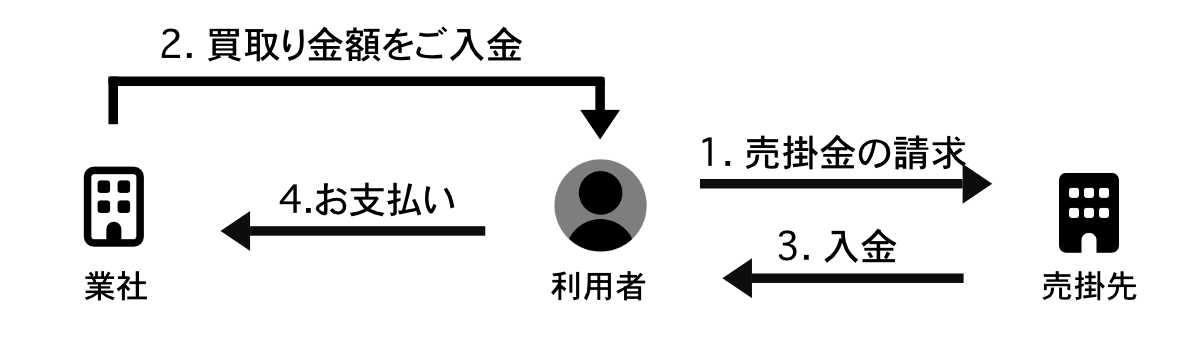

ファクタリングは企業が持つ売掛金などの債権を、ファクタリング業社に売却することで、現金化することができるサービスです。

売掛金を現金化することで、企業は資金調達を行うことができます。

また、ファクタリング業社が保証する保証ファクタリングを利用することで、販売先の倒産等により売上債権が回収不能になるリスクを回避することができます。

ファクタリングには、保証ファクタリングや国際ファクタリングなどがあります。

保証ファクタリングは、販売先の倒産等により、売上債権が回収不能になるというリスクを回避することができるサービスです。

厳しい審査がない

ファクタリングでは基本的に売掛先の信用が審査対象となります。そのため融資を断られた中小企業や個人事業主でも売掛債権さえあれば審査に通りやすいという特徴があります。

ファクタリングは借入ではありません

ファクタリングは借入ではないため利用しても負債にはならず、借入記録などにも残りません。

売掛債権をファクタリング業社に売却し、そこから手数料などを差し引かれた代金が支払われるという「売買契約」になります。

資金調達までが早い

ファクタリングは融資など他の資金調達方法に比べ資金化のスピードが早く、申込の即日に資金調達が完了するケースも少なくありません。

資金調達を急いでいる方にはおすすめの方法です。

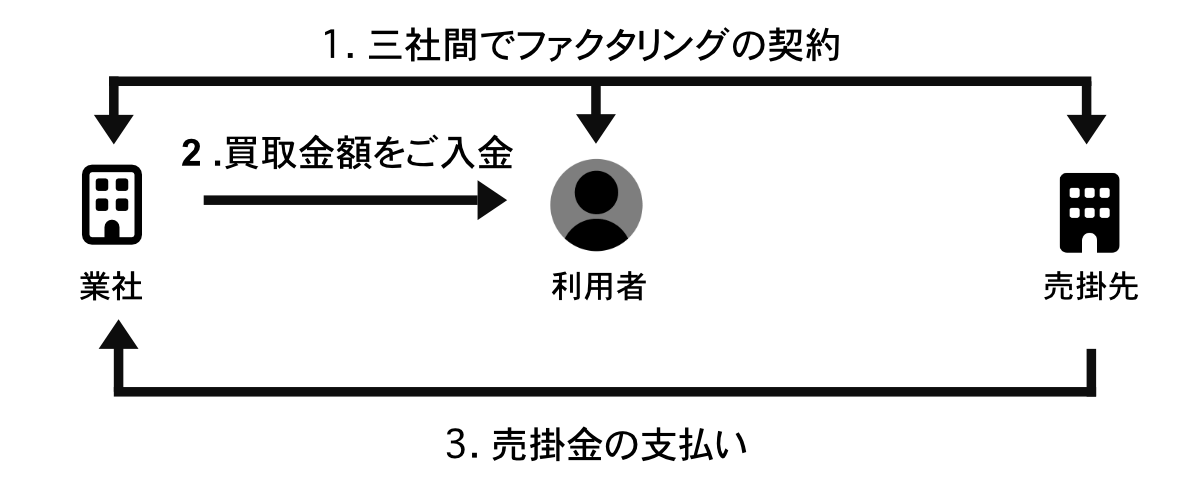

2社間ファクタリング

売掛先への通知が原則必要がありません。ファクタリング業社と2社間で売掛金の売買を行うファクタリングです。売掛金の売買を売掛先に知られることなく資金調達が行えます。

3社間ファクタリング

売掛先からの許可が必要となるファクタリングです。2社間ファクタリングに比べファクタリング業社のリスクが低くなるため手数料が安い傾向にあります。